|

ACCOR : RÉSULTATS ANNUELS 2023 - EXCÉDENT BRUT D'EXPLOITATION RECORD À PLUS DE 1 MILLIARD D'EUROS

Résultats supérieurs aux perspectives 2023. |

Catégorie : Monde - Économie du secteur

- Chiffres et études

Ceci est un communiqué de presse sélectionné par notre comité éditorial et publié gratuitement le vendredi 23 février 2024

- Reprise D’une Politique De Retour Aux Actionnaires Attractive

- Confiance Dans Les Perspectives De Croissance De L’activité En 2024

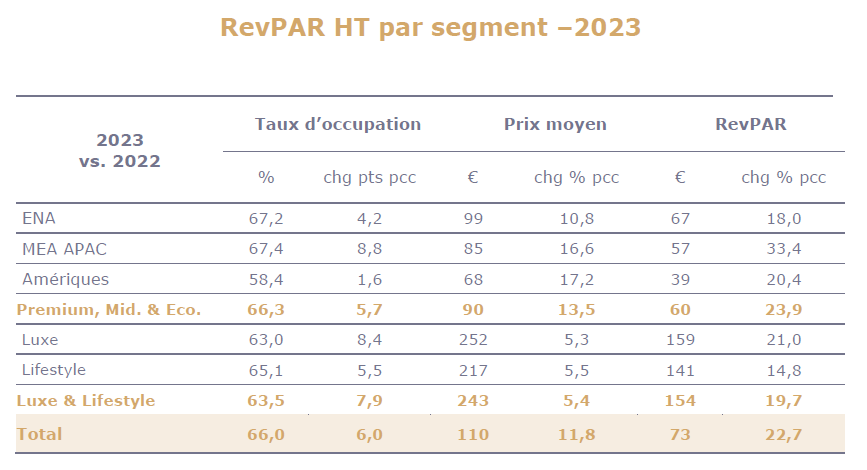

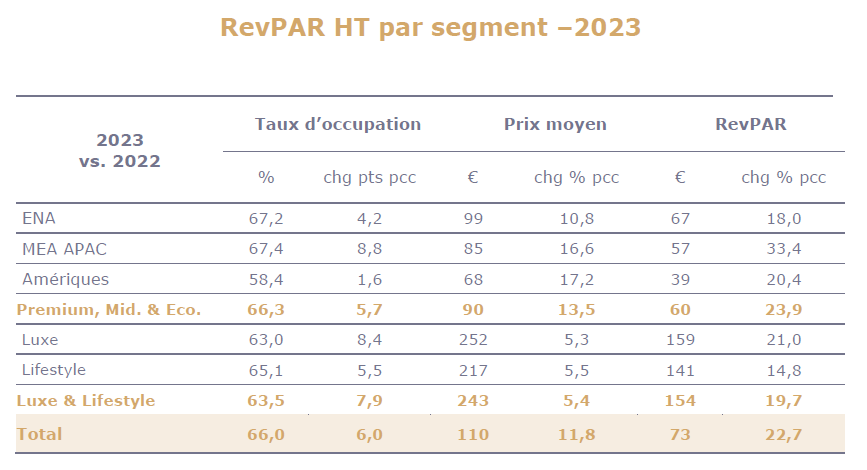

- Revpar En Hausse De 23% À Pcc

- Chiffre D’affaires En Hausse De 20% À 5 056 M€

- Excédent Brut D’exploitation En Hausse De 49% À 1 003 M

Sébastien Bazin, Président-directeur général de Accor, a déclaré :« Accor a enregistré, en 2023, des résultats records et franchit pour la première fois de son histoire la barre du milliard d’euros d’excédent brut d’exploitation. Les raisons de ce succès sont multiples mais c’est d’abord à ses équipes que le Groupe doit ses solides performances. Je tiens à saluer leur engagement et leur savoir-faire dans une industrie dont la force repose avant tout sur les femmes et les hommes, qui tous les jours sur le terrain, font rayonner nos marques et un sens de l’accueil généreux et passionné. Au cours de cet exercice, le Groupe a déployé sa croissance dans tous les segments et sur toutes les zones géographiques, démontrant la force de son modèle asset light, l’efficacité de son organisation autour de ses deux divisions, Premium, Milieu de Gamme et Economique d’une part et Luxe et Lifestyle d’autre part, la désirabilité de ses marques, la force de ses outils de distribution et de fidélisation, et sa discipline financière.

Si le contexte géopolitique reste complexe, 2024 s’annonce riche en événements internationaux majeurs qui devraient continuer à nourrir la croissance et nous entamons cette année avec confiance. Accor est idéalement positionné pour continuer à se développer avec audace et faire vivre sa vision d’une hôtellerie pionnière, responsable et créatrice de valeur pour ses actionnaires et ses partenaires. »

Soutenue par une demande résolument solide, l'année 2023 permet à Accor d’atteindre de nouveaux records en termes de performances opérationnelles et financières. L'ensemble des régions et segments a connu une forte croissance après une année 2022 marquée par la reprise de l'activité post-pandémie du Covid. L’intégralité des indicateurs de performance sont en ligne ou supérieurs aux perspectives 2023 attendues par le Groupe.

Cette bonne performance et la confiance du Groupe dans la poursuite de la croissance de l’activité ont permis un retour aux actionnaires de 676 millions d’euros au cours de l’exercice.

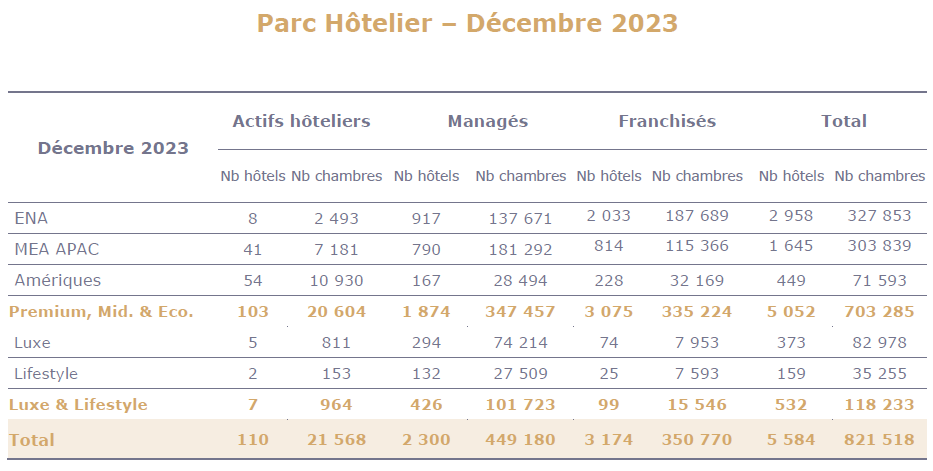

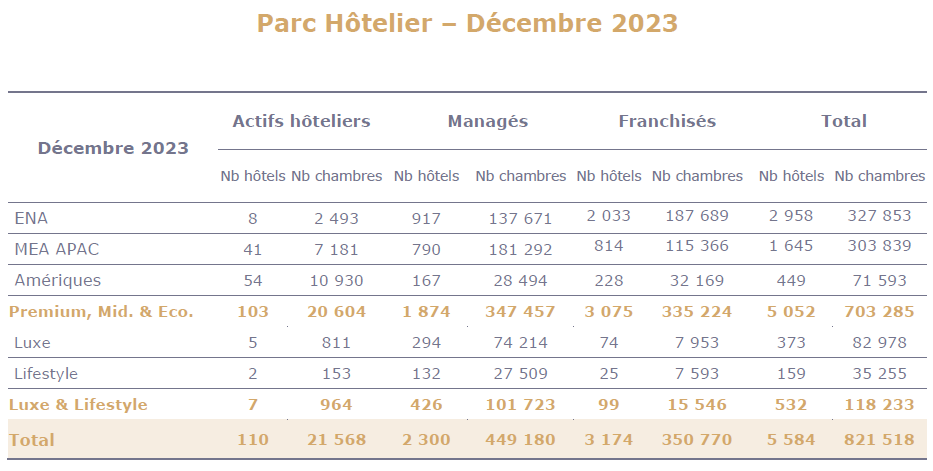

Au cours de l’année 2023, Accor a ouvert 291 hôtels correspondant à 41 000 chambres, soit une croissance nette du réseau de 2,4% au cours des 12 derniers mois. À fin décembre 2023, le Groupe dispose d’un parc hôtelier de 821 518 chambres (5 584 hôtels) et d’un pipeline de 225 000 chambres (1 315 hôtels).

RevPAR du quatrième trimestre

La division Premium, Milieu de Gamme et Économique (PM&E) affiche un RevPAR en hausse de 12% par rapport au quatrième trimestre 2022, toujours davantage tiré par les prix que par la hausse du taux d’occupation.

- La région Europe Afrique du Nord (ENA) affiche un RevPAR en hausse de 8% par rapport au quatrième trimestre 2022.

- En France, qui représente 43% du chiffre d’affaires hébergement des hôtels de la région, la croissance du RevPAR s’est stabilisée. La région parisienne a été défavorablement impactée par l’alternance des grands événements tels que le Mondial de l’Auto, le SIAL ou le SIMA qui n’ont pas eu lieu cette année. La province, quant à elle, a continué d’afficher un bon niveau d’activité.

- Le Royaume-Uni, 13% du chiffre d’affaires hébergement des hôtels de la région, affiche une croissance de RevPAR solide et équilibrée entre Londres et la Province.

- En Allemagne, 14% du chiffre d’affaires hébergement des hôtels de la région, le RevPAR a continué de s’améliorer par rapport aux trimestres précédents, notamment grâce aux marchés de Noël. Néanmoins, les taux d’occupation conservent une forte marge de En effet, ils sont à ce stade toujours significativement inférieurs aux niveaux d’avant-crise.

- La région Moyen-Orient, Afrique et Asie-Pacifique affiche un RevPAR en hausse de 19% par rapport au quatrième trimestre 2022, bénéficiant du fort rebond de l’activité en Asie.

- Le Moyen-Orient Afrique, 26% du chiffre d’affaires hébergement des hôtels de la région, a continué d’afficher de solides augmentations de prix soutenues par la demande Loisirs en dépit du conflit en Israël.

- L’Asie du Sud-Est, 29% du chiffre d’affaires hébergement des hôtels de la région, a affiché une croissance de RevPAR comparable à celle du Moyen- Orient, principalement tirée par les prix et soutenue par la demande Loisirs.

- Le Pacifique, 26% du chiffre d’affaires hébergement des hôtels de la région, entre désormais dans une phase de normalisation avec une croissance du RevPAR plus mesurée, tirée par les taux d’occupation sur le quatrième

- En Chine, 19% du chiffre d’affaires hébergement des hôtels de la région, la reprise s’est poursuivie avec une croissance sensible du RevPAR par rapport au quatrième trimestre L’activité est désormais légèrement supérieure au niveau de 2019, comme lors du troisième trimestre.

- La région Amériques, qui reflète essentiellement les performances du Brésil (65% du chiffre d’affaires hébergement des hôtels de la région), affiche un RevPAR en hausse de 15% par rapport au quatrième trimestre 2022. L’activité continue de bénéficier de la hausse des prix notamment soutenue par les congrès et spectacles qui ont eu lieu au cours de la période.

La division Luxe & Lifestyle (L&L) affiche un RevPAR en hausse de 8% par rapport au quatrième trimestre 2022, principalement porté par la hausse du taux d’occupation.

- Le Luxe, 77% du chiffre d’affaires hébergement des hôtels de la division, affiche un RevPAR en hausse de 10% par rapport au quatrième trimestre 2022. Cette hausse est notamment portée par la région Asie-Pacifique où la croissance a été très Bien que les taux d’occupation se soient largement améliorés, ils sont toujours en retrait de 5 points par rapport aux niveaux d’avant-crise.

- Le Lifestyle affiche un RevPAR stable par rapport au quatrième trimestre La reprise plus rapide de ce segment en 2022 a pour conséquence un effet de base moins favorable, amplifié par la Coupe du Monde de Football qui avait eu lieu au Qatar au quatrième trimestre 2022. Ajusté de cet événement, le RevPAR du segment Lifestyle serait en hausse de 6% sur le trimestre.

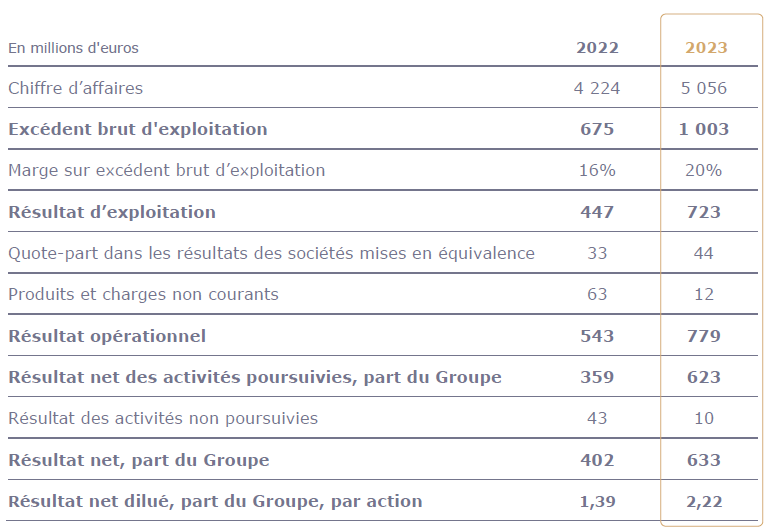

Chiffre d’affaires du Groupe

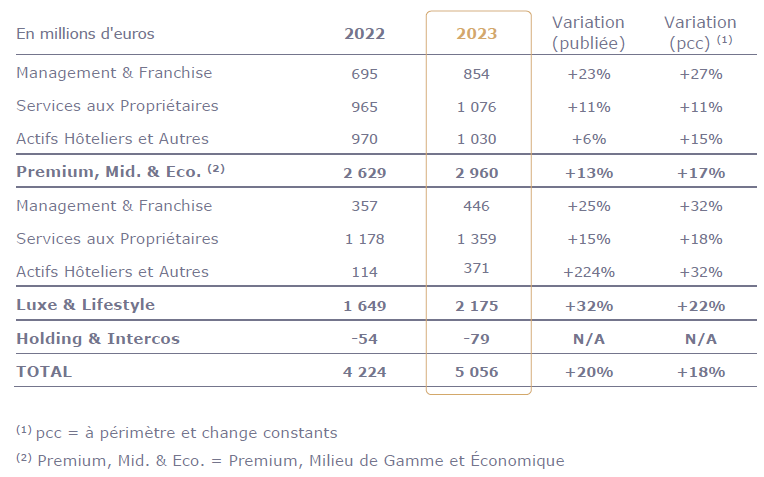

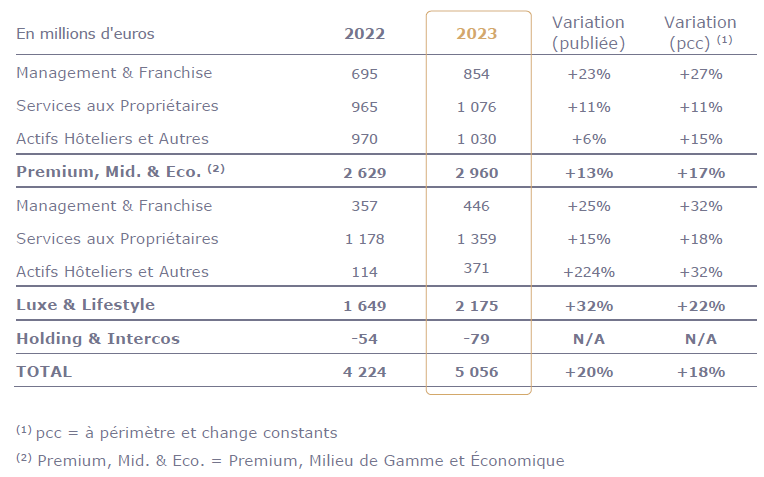

Pour l’exercice 2023, le Groupe enregistre un chiffre d’affaires de 5 056 millions d’euros en hausse de 18% à périmètre et change constants (pcc) par rapport à l’exercice 2022. Cette augmentation se décline en une hausse de 17% pour la division Premium, Milieu de Gamme et Économique et de 22% pour la division Luxe & Lifestyle.Les effets de périmètre, liés essentiellement à l’effet année pleine de Paris Society (acquis fin 2022) et à la prise de contrôle de Potel & Chabot (en octobre 2023) dans la division Luxe & Lifestyle (segment Actifs Hôteliers et Autres), contribuent positivement pour 285 millions d’euros.

Les effets de change ont un impact négatif de 228 millions d’euros, liés essentiellement au dollar australien (-7%), la livre égyptienne (-40%) et la livre turque (-32%).

Chiffre d’affaires de Premium, Milieu de Gamme et Économique

Premium, Milieu de Gamme et Économique, qui regroupe les activités de redevances de Management & Franchise (M&F), les Services aux Propriétaires et les Actifs Hôteliers et Autres des marques Premium, Milieu de Gamme et Économique du Groupe, a généré un chiffre d’affaires de 2 960 millions d’euros, en hausse de 17% à pcc par rapport à l’exercice 2022. Cette hausse reflète l’activité soutenue enregistrée sur la période.L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 854 millions d’euros, en hausse de 27% à pcc par rapport à l’exercice 2022 et en ligne avec la variation de RevPAR observée sur la période (+24%). La performance de l’activité Management & Franchise par région est précisée dans les pages suivantes.

Le chiffre d’affaires des Services aux Propriétaires, qui inclut les activités de Ventes, Marketing, Distribution et Fidélisation, ainsi que les services partagés et le remboursement encourus pour le compte des hôtels, s’élève à 1 076 millions d’euros en hausse de 11% à pcc par rapport à l’exercice 2022. Cette hausse, plus mesurée que la variation de RevPAR, reflète un effet de base de l’exercice précédent qui comprenait la refacturation des coûts encourus par Accor dans le cadre de la prestation de services d'accueil des supporters lors de la Coupe du monde de football au Qatar.

Le chiffre d’affaires des Actifs Hôteliers et Autres est en hausse de 15% à pcc par rapport à l’exercice 2022. Ce segment, fortement lié à l’activité en Australie, est affecté par un effet de base moins favorable en raison d'une reprise de la demande du tourisme de loisirs arrivée plus tôt que dans le reste du Groupe.

Chiffre d’affaires de Luxe & Lifestyle

Luxe & Lifestyle, qui regroupe les activités de redevances de Management & Franchise (M&F), les Services aux Propriétaires et les Actifs Hôteliers et Autres des marques Luxe & Lifestyle du Groupe, a généré un chiffre d’affaires de 2 175 millions d’euros, en hausse de 22% à pcc par rapport à l’exercice 2022. Cette hausse reflète également l’activité soutenue enregistrée sur la période, comme pour la division Premium, Milieu de Gamme et Économique.L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 446 millions d’euros, en hausse de 32% à pcc par rapport à l’exercice 2022 porté par la variation du RevPAR (+20%) et une forte accélération des redevances adossées à la marge opérationnelle des hôtels (ou « incentive fees ») prévues dans les contrats de management. La performance de l’activité Management & Franchise par segment est précisée dans les pages suivantes.

Le chiffre d’affaires des Services aux Propriétaires, qui inclut les activités de Ventes, Marketing, Distribution et Fidélisation, ainsi que les services partagés et le remboursement encourus pour le compte des hôtels, s’élève à 1 359 millions d’euros en hausse de 18% à pcc par rapport à l’exercice 2022.

Le chiffre d’affaires des Actifs Hôteliers et Autres est en hausse de 32% à pcc par rapport à l’exercice 2022. Cette activité comporte un important effet de périmètre lié à la prise de contrôle de Paris Society en novembre 2022 et de Potel & Chabot en octobre 2023.

Chiffre d’affaires de Management & Franchise

L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 1 300 millions d’euros, en hausse de 29% à pcc par rapport à l’exercice 2022. Cette variation reflète la croissance du RevPAR des différentes zones géographiques et segments du Groupe (+23% par rapport à l’exercice 2022) amplifiée par la forte hausse des redevances adossées à la marge opérationnelle des hôtels (ou « incentive fees ») prévues dans les contrats de management. L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 1 300 millions d’euros, en hausse de 29% à pcc par rapport à l’exercice 2022. Cette variation reflète la croissance du RevPAR des différentes zones géographiques et segments du Groupe (+23% par rapport à l’exercice 2022) amplifiée par la forte hausse des redevances adossées à la marge opérationnelle des hôtels (ou « incentive fees ») prévues dans les contrats de management.

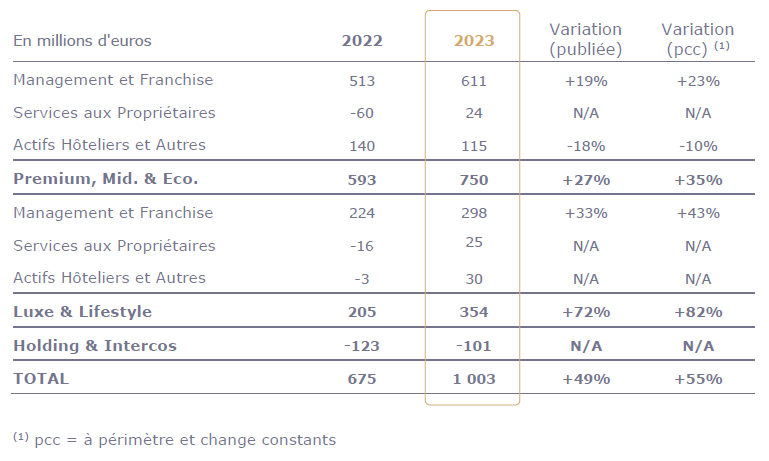

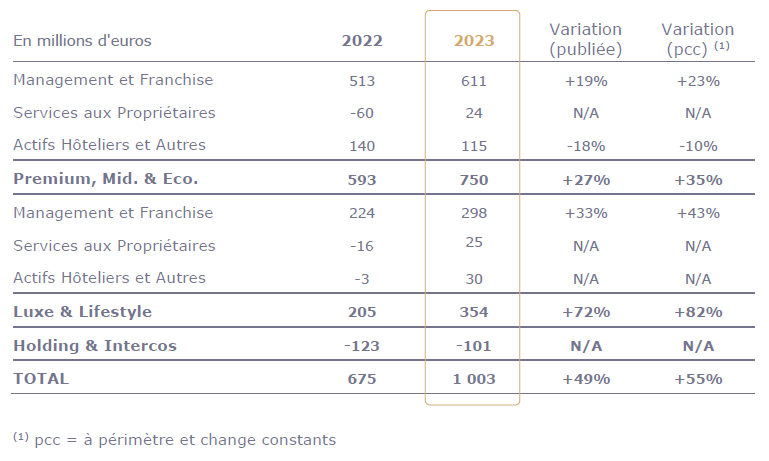

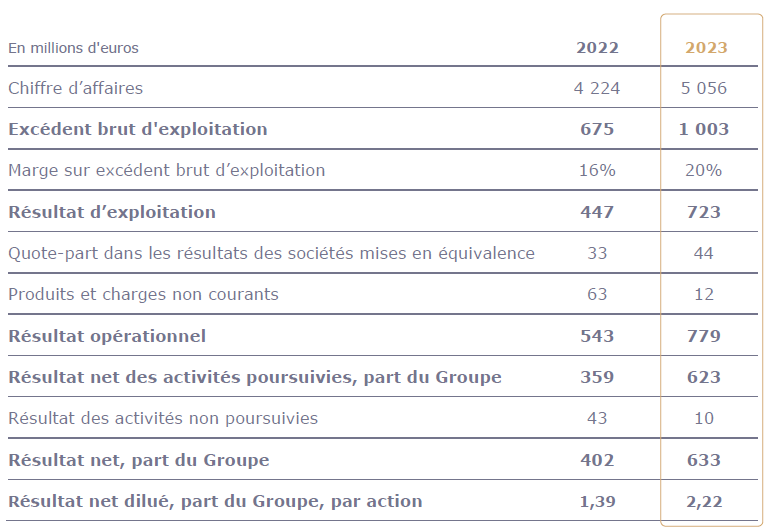

Excédent Brut d’Exploitation du Groupe

L’Excédent Brut d’Exploitation (EBE) du Groupe s'établit à 1 003 millions d’euros pour l’exercice 2023, soit un niveau record. Cette performance est liée à la forte reprise de l’activité et à une discipline stricte sur les coûts des Services aux Propriétaires permettant d’afficher, comme anticipé, un EBE marginalement positif pour cette partie de l’activité.

Excédent Brut d’Exploitation de Premium, Milieu de Gamme et Économique

La division Premium, Milieu de Gamme et Économique a généré un EBE de 750 millions d’euros, en hausse de 35% à pcc par rapport à l’exercice 2022.

L’activité Management & Franchise (M&F) enregistre un EBE de 611 millions d’euros, en hausse de 23% à pcc par rapport à l’exercice 2022, et ce malgré le transfert de personnel de la Holding vers la division PM&E dans le cadre de la nouvelle organisation.

L’EBE des Services aux Propriétaires s’élève à 24 millions d’euros pour l’exercice 2023, légèrement positif du fait d’un strict contrôle des coûts.

L’EBE des Actifs Hôteliers et Autres est en baisse de 10% à pcc par rapport à l’exercice 2022. La baisse de la marge d’EBE reflète l’inflation des coûts dans les activités en Australie après une forte hausse du prix des chambres qui avait été enregistrée en 2022.

Cette dégradation est également amplifiée par la forte augmentation du chiffre d'affaires des actifs hôteliers au Brésil et en Turquie, exploités sous contrats de location variable, qui génèrent une marge plus limitée.

Excédent Brut d’Exploitation de Luxe & Lifestyle

La division Luxe & Lifestyle a généré un EBE de 354 millions d’euros, en hausse de 82% à pcc par rapport à l’exercice 2022.

L’activité Management & Franchise (M&F) enregistre un EBE de 298 millions d’euros, en hausse de 43% à pcc par rapport à l’exercice 2022 reflétant le bénéfice du levier opérationnel de l’activité.

L’EBE des Services aux Propriétaires s’élève à 25 millions d’euros sur l’exercice 2023, également légèrement positif du fait d’un strict contrôle des coûts.

L’EBE des Actifs Hôteliers et Autres reflète essentiellement l’intégration de Paris Society depuis la fin de l’année 2022.

Résultat Net

Le résultat net part du Groupe est un bénéfice de 633 millions d’euros pour l’exercice 2023 contre 402 millions d’euros en 2022.

L’amélioration de la quote-part dans les résultats des sociétés mises en équivalence à hauteur de 44 millions d'euros pour l’exercice 2023, contre 33 millions d’euros en 2022, est essentiellement liée à AccorInvest qui a bénéficié d'un rebond d'activité soutenue, notamment en Europe.

Génération de liquidité

Au cours de l’exercice 2023, le Free Cash-Flow récurrent du Groupe s’est significativement amélioré passant de 373 millions d’euros en 2022 à 596 millions d’euros en 2023. Le taux de conversion en cash s’affiche donc à 59%, en ligne avec l’objectif du Groupe « supérieur à 55% ».

Les Intérêts payés sont en baisse entre 2022 et 2023, bénéficiant de la remontée des taux d’intérêt sur les placements de trésorerie.

Les Investissements récurrents, qui incluent les « key money » versés dans le cadre du développement, et les investissements dans le digital et l’informatique, sont légèrement plus importants qu’en 2022, à 218 millions d’euros, du fait de l’accélération du Groupe dans le segment Luxe & Lifestyle, en ligne avec les perspectives communiquées lors de la Journée Investisseurs du 27 juin 2023.

La Variation du besoin en fonds de roulement, fortement positive, reflète notamment le remboursement par AccorInvest du solde des redevances qui avaient fait l'objet d'un report de paiement dans le contexte de la crise de la Covid-19.

La Dette Financière Nette du Groupe au 31 décembre 2023 s’établit à 2 074 millions d’euros, contre 1 658 millions d’euros au 31 décembre 2022.

Au 31 décembre 2023, le coût moyen de la dette du Groupe s’établissait à 2,5% avec une maturité moyenne d’environ 3 années, sans échéance significative de remboursement avant 2026.

À fin décembre 2023, en ajoutant la ligne de crédit renouvelable non-tirée de 1 milliard d’euros signée en décembre 2023, Accor dispose de 2,3 milliards d’euros de liquidités.

Perspectives

Le Groupe confirme ses perspectives à moyen terme telles que communiquées lors de sa Journée Investisseurs du 27 juin 2023 :

- Une croissance annuelle du RevPAR entre 3% et 4% (CAGR 2023-27)

- Une croissance annuelle moyenne du réseau entre 3% et 5% (CAGR 2023-27)

- Une croissance du chiffre d’affaires M&F entre 6% et 10% (CAGR 2023-27)

- Une contribution marginalement positive à l’EBE des Services aux Propriétaires

- Une croissance de l’EBE entre 9% et 12% (CAGR 2023-27)

- Une conversion en Free Cash-flow récurrent supérieur à 55%

- Un retour aux actionnaires d’environ 3 milliards d’euros sur la période 2023-2027 incluant notamment un programme de rachat d’actions pour un montant d’environ 400 millions d’euros qui sera lancé au cours de l’exercice 2024.

Dividendes

Sur la base des résultats de 2023, de la politique de distribution de dividendes mise en œuvre depuis 2019 (établie sur la base d’une distribution de 50% du free cash-flow récurrent), et sur recommandation du Conseil d’administration, Accor soumettra à l’approbation de l’Assemblée Générale des Actionnaires du 31 mai 2024 le paiement d’un dividende ordinaire de 1,18 euro par action.

Événements survenus en 2023

Nominations à la suite de l’Assemblée Générale

Le Conseil d’administration de Accor a décidé d’approuver la nomination de Mme Anne-Laure Kiechel, administratrice indépendante. Mme Anne-Laure Kiechel apportera au Conseil d’administration sa grande connaissance des enjeux géoéconomiques internationaux et financiers.

Le Conseil d’administration a également décidé de renouveler les mandats de Sébastien Bazin, Président-directeur général, de Mme Iris Knobloch, Vice-Présidente du Conseil et administratrice référente et de M. Bruno Pavlovsky, Président du Comité des nominations et des rémunérations.

Cession de la participation résiduelle dans H World Group Limited (Huazhu)

Le 18 janvier 2023, Accor a annoncé avoir réalisé la cession de sa participation dans H World Group Limited (qui portait auparavant le nom de Huazhu Group Limited) pour un montant de 460 millions de dollars (dont 162 millions de dollars réalisés sur l’exercice 2022). Cette transaction a permis de finaliser la création de valeur de l’investissement initié en 2016. La valeur de cession cumulée depuis 2019 a atteint 1,2 milliard de dollars, à comparer à un investissement initial de moins de 200 millions de dollars. Ceci contribue à la stratégie asset-light de simplification du bilan du Groupe. À l’issue de cette opération, Accor ne détient plus aucun titre du capital de H World Group Limited.

Cession du siège parisien pour 460 millions d’euros à Valesco Group

Le 22 juin 2023, conformément à l’annonce faite le 28 septembre 2022, Accor a annoncé avoir finalisé avec succès la cession de son siège social, la « Tour Sequana », pour un montant de 460 millions d’euros au groupe Valesco. Cette transaction était l’opération d’immobilier de bureaux la plus importante de l’année en Europe continentale et la plus importante en France depuis 2022.

La cession a été accompagnée de la conclusion par Accor d'un bail de 12 ans pour un loyer initial annuel de 22 millions d'euros et d'un prêt subordonné de 100 millions d’euros au bénéfice du groupe Valesco.

Prise de contrôle de Potel & Chabot

En octobre 2023, Accor a fait l’acquisition de 63% du capital de Potel & Chabot, venant ainsi compléter les 37% déjà détenus par le Groupe et en devient l’unique actionnaire. Potel & Chabot est intégré au sein de la division Luxe & Lifestyle du Groupe.

Refinancement de la dette hybride

En octobre 2023, Accor a réalisé avec succès une opération de refinancement de la tranche de dette hybride émise en janvier 2019 :

- Le 2 octobre 2023, Accor a réalisé une émission d’obligations hybrides perpétuelles d’un montant de 500 millions d’euros, assortie d’un coupon de 7,25%. L’émission a été sursouscrite 4 fois reflétant la confiance renouvelée des investisseurs dans la qualité de crédit et le potentiel de croissance du Groupe ;

- Le 10 octobre 2023, Accor a finalisé l’opération de refinancement de la tranche de dette hybride émise en janvier 2019 suite au succès de l’offre de rachat sur une souche d’obligations hybride perpétuelle (coupon de 4,375%) pour un montant de 442 millions d’euros. Suivant les termes et conditions de ces obligations, le Groupe a exercé son option de rachat anticipé du restant de ces obligations pour un montant de 58 millions d’euros.

Programme de rachat d’actions de 400 millions d’euros

Le 10 octobre 2023, à la suite du relèvement de sa notation par S&P au niveau Investment Grade et du succès de son opération de refinancement de sa dette hybride émise en janvier 2019, Accor a lancé un programme de rachat d'actions pour un montant de 400 millions d’euros conformément à son engagement de retour aux actionnaires d’environ 3 milliards d’euros sur la période 2023-2027. Accor a annoncé la finalisation de son programme de rachat d’actions le 20 décembre 2023.

Signature d’une nouvelle ligne de crédit bancaire de 1 milliard d’euros

Le 20 décembre 2023, Accor a annoncé la conclusion d’un accord avec un consortium de 13 banques portant sur la mise en place d’une nouvelle ligne de crédit renouvelable de 1 milliard d’euros. Cette nouvelle ligne de crédit à cinq ans est assortie de deux options d’extension d’un an, exerçables en 2024 et 2025, et remplace la ligne de crédit non tirée de 1,2 milliard d’euros conclue en juin 2018.

Le calcul de la marge repose en partie sur 3 critères de performance du Groupe en matière environnementale, sociale et de gouvernance (ESG).

Événements post-clôture

Le 30 janvier 2024, Accor a signé un accord avec Travel + Leisure afin de céder son activité de timeshare en Australie, Nouvelle-Zélande et Indonésie, Accor Vacation Club, sur la base d’une valeur d’entreprise de 78 millions de dollar australien (soit 48 millions d’euros). Cet accord prévoit également la mise en place d’un contrat de franchise exclusif pour le développement futur par Travel + Leisure de nouvelles multipropriétés à temps partagé sous marques Accor en Asie-Pacifique, au Moyen-Orient, en Afrique et en Turquie. Cette opération s’inscrit dans le cadre de la poursuite de la stratégie asset light du Groupe et devrait être finalisée d’ici la fin du 1er trimestre 2024.

Informations complémentaires

Le Conseil d’administration s’est réuni le 21 février 2024 pour arrêter les comptes au 31 décembre 2023. S’agissant du processus de certification des comptes, les commissaires aux comptes ont à ce jour réalisé de manière substantielle leurs procédures d’audit. Leur rapport d’audit est en cours d’émission. Les comptes consolidés et annexes liés à ce communiqué sont disponibles sur www.group.accor.com.

Àpropos de Accor

Accor est un leader mondial de l’hospitalité proposant des expériences dans plus de 110 pays avec 5 600 hôtels, 10 000 restaurants & bars, des espaces bien-être ou encore de télétravail. Le Groupe déploie un écosystème parmi les plus diversifiés du secteur, grâce à plus de 45 marques hôtelières allant du luxe à l’économie, en passant par le lifestyle avec Ennismore. Accor s’attache à agir concrètement en matière d’éthique et d’intégrité professionnelle, de tourisme responsable, de développement durable, d’engagement solidaire, et de diversité & inclusion. Fondée en 1967, Accor SA, dont le siège social est situé en France, est une société cotée sur Euronext Paris (code ISIN : FR0000120404) et sur le marché OTC aux États-Unis (code : ACCYY).

|

|

L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 1 300 millions d’euros, en hausse de 29% à pcc par rapport à l’exercice 2022. Cette variation reflète la croissance du RevPAR des différentes zones géographiques et segments du Groupe (+23% par rapport à l’exercice 2022) amplifiée par la forte hausse des redevances adossées à la marge opérationnelle des hôtels (ou « incentive fees ») prévues dans les contrats de management.

L’activité Management & Franchise (M&F) enregistre un chiffre d’affaires de 1 300 millions d’euros, en hausse de 29% à pcc par rapport à l’exercice 2022. Cette variation reflète la croissance du RevPAR des différentes zones géographiques et segments du Groupe (+23% par rapport à l’exercice 2022) amplifiée par la forte hausse des redevances adossées à la marge opérationnelle des hôtels (ou « incentive fees ») prévues dans les contrats de management.